[투자] 이머징 증시에 3배 레버리지로 투자하는 EDC ETF 소개

안녕하세요, 블루재즈입니다.

오늘은 제가 관심을 가지고 있는 해외 레버리지 ETF 상품에 대해 소개해보려고 합니다.

※ 본문은 개인적인 투자의견이며 특정 성과를 보장하지 않습니다. ^^;

----------------------------------------------------------------------------------------------------

네줄 요약

- 소개 대상 : 미국 상장 Leveraged ETF인 EDC ETF (이머징 3x bull)

- 주요 투자포인트는 글로벌 경기 호황, 달러 약세.

- Macro 방향성에 대한 확신이 있다면 매우 유용한 투자수단

- 가격 변동성, 환율(USD) 리스크 높고 Benchmark와 괴리율 상존

----------------------------------------------------------------------------------------------------

EDC ETF

정식명칭 : Direxion Daily Emerging Markets Bull 3X Shares

운용사: Direxion 자산운용

거래소: NYSEArca

EDC ETF는 이머징 주식시장을 추종합니다. 정확히 말씀드리면 모건스탠리의 MSCI Emerging Market Index를 벤치마크로 합니다.

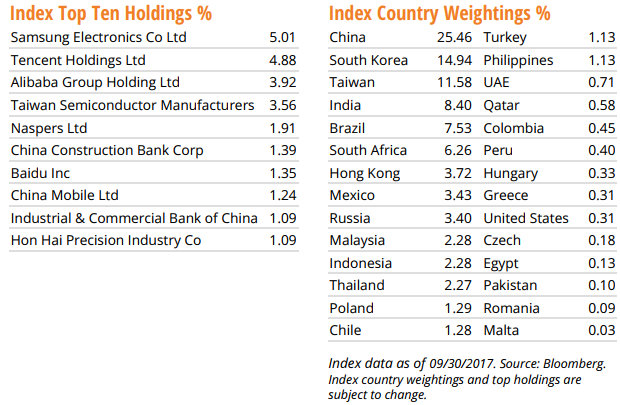

Fact Sheet에서 확인한 작년 9월 기준 보유현황은 종목 기준으로는 삼성전자, 텐센트, 알리바바, 대만반도체, 네스퍼스, 중국 건설은행 순이며, 국가 기준으로는 중국, 한국, 대만, 인도, 브라질, 남아공 순입니다.

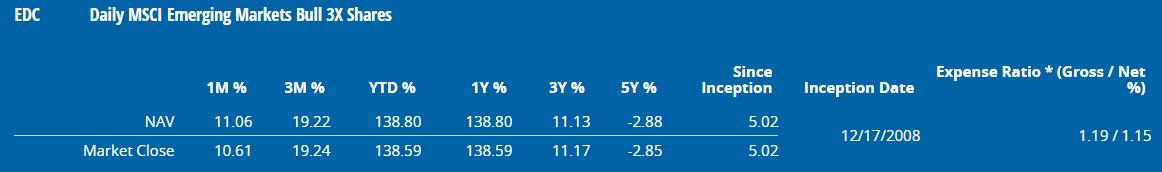

특이한 점은 벤치마크에서 발생한 일일 손익의 3배 손익이 발생하도록 파생상품을 혼합하여 설정된 펀드이므로 이로 인해 극심한(?) 가격 변동성을 자랑합니다. 최근 미국달러가 약세이므로 한국 투자자 입장에서는 환차손 리스크도 다소 높은 상황이구요. 또한 펀드 운용수수료가 Net 기준 연간 1.15%로 높습니다. 가장 대표적인 미국ETF이자 미국 S&P 지수를 추종하는 SPDR ETF의 수수료 0.09%에 비교하면 매우 높은 수준입니다. -_-;

또한 일일 벤치마크 손익의 3배 손익이 발생하지만, 투자기간이 길어질수록 벤치마크와 손익괴리율이 커지므로 유의해야 합니다. 예를 들어서 벤치마크에서 첫날 -20%, 둘째날 +30%, 셋째날 +40% 손익이 발생했다고 치면, 이 벤치마크에 100원을 투자한 경우 100 → 80 → 104 → 146원이 되어서 이익금액은 46원입니다. 그러나 이 ETF에 100원을 투자한 경우 수익금액이 그 3배인 138원이 되지 않습니다. 실제로는.. 100 → 40 → 76 → 167원이 되어.. 수익금액은 67원이 됩니다. 물론, 수수료 등 부대비용(fees and expenses)까지 감안하면 실제 수익은 더 적겠죠.

제가 생각한 EDC ETF의 투자포인트는 단순히 말하면 글로벌 경기 방향성입니다.

요즘 글로벌 증시가 최근 몇년간 없었던 호황장이 계속해서 이어지면서 버블 논란까지 나오고 있는 상황이지만, 저는 당분간 이 글로벌 호황장이 이어질 걸로 봅니다. 그리고 최근의 달러 약세 추세는 당분간 지속될 것으로 보입니다. 미국 무역적자 개선을 위한 트럼프의 감세안이나, 무역규제 등에다가 최근 유럽/일본 중앙은행에서 밝힌 점진적인 양적완화 축소 정책 등 현재의 흐름이 갑자기 꺾일 만한 요인이 단기적으로는 크지 않다고 생각됩니다.

일반적으로 글로벌 호황장 및 약달러 장세에서는 시장의 유동성이 이머징 국가 등 위험자산으로 몰리게 된다는 점에서, 이머징 주식에 분산투자하는 EDC ETF가 매력적인 투자자산으로 보입니다.

물론 일각에서는 글로벌 금리인상에 대한 우려가 높은데요, 실제로 미국의 경기 회복속도가 매우 빠르고, 며칠전 발표한 '17.12월 고용지표 또한 시장 예상보다 좋게 나왔었죠. 최근 12개월 기준 물가상승률이 +1.8% 수준으로 미 연준 목표치인 +2.0%에 근접한 수준입니다. 따라서 시장에서는 일반적으로 올해 미국의 기준금리 인상은 3월 FOMC에서 인상될 것으로 보고 있는 것 같습니다. 다만 제 개인적인 판단으로는, 연간 기준으로는 2~3회 수준의 점진적인 금리 인상이 작년부터 이미 예상된 상황이라는 점에서, 미국 경기지표 개선이 (어쩌면 이미 예정된 이벤트인) 금리인상으로 이어져 주는 주가 하방압력보다 미국 경기 회복의 시그널으로서의 의미가 더 클 것 같습니다.

요약하면 미국을 위시한 글로벌 경기 회복 및 달러 약세 흐름이 이머징 국가 증시 상승으로 이어질 것이라는 방향성에 대한 확신을 가질 수 있는 상황이라면, 국가/섹터 분산투자 효과를 통해 Selection 리스크를 낮추면서도 파생상품을 활용하여 수익성을 제고할 수 있는 EDC ETF에도 관심을 가져보시길 권해드립니다. 매크로를 보시다가 방향성에 대한 확신이 명확해지실 때, 단기관점으로 투자하기 매우 매력적인 자산이라고 생각됩니다.

아래는 최근 6개월 주가(출처: 야후 파이낸스), 보유자산(출처: Fact Sheet), 최근 수익률 동향(출처 동일)이니 참고해주세요. 다음 글로는, GMO자산운용에서 얼마전 작성한 글로벌 증시전망에 대해 소개하는 포스팅을 올려보도록 하겠습니다.

3배 레버리지라니.. 변동성을 좋아하시는 분들께 최적의 상품이네요. 우리나라에 3배 레버리지 상품은 언제쯤 출시될 수 있을지 궁금하기도 합니다. ㅎㅎㅎ

요즘 제 변액보험 자산이 브릭스쪽 주식에서 수익이 많이 나고 텐센트와같은 기업에 투자되고있다고하더니..저같은 사람도 알 정도면 요즘 이머징마켓쪽이 핫하긴한가바요..좋은정보감사합니다

오호.. 금융위기 같은 폭락장이오면 적극매수 고려해봐야겠습니다 ㅎㅎ